Dernière mise à jour le 28 décembre 2021

En cas d’erreur sur une déclaration de TVA CA3 (aussi appelée déclaration 3310), il faudra soit effectuer une déclaration corrective soit corriger les montants sur la période à laquelle les erreurs ont été découvertes. Tout dépend du montant de TVA en question.

Que faire en cas d’erreur sur une déclaration de TVA si l’erreur porte sur plus de 4000€ à payer ?

Si l’erreur porte sur 4 000€ ou plus que l’entreprise doit payer à l’administration fiscale, il faudra réaliser une déclaration corrective pour la période concernée. Dans ce cas, vous n’aurez pas de majorations de retard à payer si vous êtes à l’origine de la découverte de l’erreur et que vous en avez informé le SIE. Il vous en coûtera « juste » des intérêts de retard de 0,2% par mois de retard.

A noter qu’il faut aussi envoyer une déclaration corrective si le montant de la TVA en erreur est inférieur à 4 000€ mais que la déclaration a donné lieu à un remboursement de TVA.

Que faire en cas d’erreur sur une déclaration de TVA si l’erreur porte sur moins de 4000€ à payer ?

Si l’erreur porte sur un montant de TVA inférieur à 4 000€, l’administration fiscale tolère que la correction se fasse sur la déclaration de la période à laquelle l’erreur a été découverte. Dans ce cas, il faudra compléter les lignes adéquates sur la déclaration.

Que faire en cas d’erreur sur une déclaration de TVA si l’entreprise a omis de déclarer de la TVA collectée

Si l’entreprise a omis de déclarer de la TVA collectée, elle devra indiquer le montant sur la ligne 5B « sommes à ajouter ». Elle devra indiquer dans le cadre réservé à la correspondance :

- La nature de l’erreur ;

- La déclaration concernée ;

- Les modalités de détermination du complément d’impôt (la base HT et le taux de TVA).

Que faire en cas d’erreur sur une déclaration de TVA si l’entreprise a déclaré trop de TVA collectée

Si l’entreprise a déclaré trop de TVA collectée, elle devra indiquer le montant sur la ligne 21 « autre TVA à déduire ». C’est le cas pour :

- Les opérations non imposables ou les opérations facturées à un taux supérieur au taux légalement exigible (la facture rectificative doit être envoyée lors de la déclaration de TVA) ;

- Les chèques non provisionnés pour les entreprises soumises au paiement de la TVA d’après les encaissements ;

- Les ventes annulées, impayées ou résiliées ;

- Les réductions de prix consenties (l’avoir ou la nouvelle facture rectificative doit être envoyée lors de la déclaration de TVA).

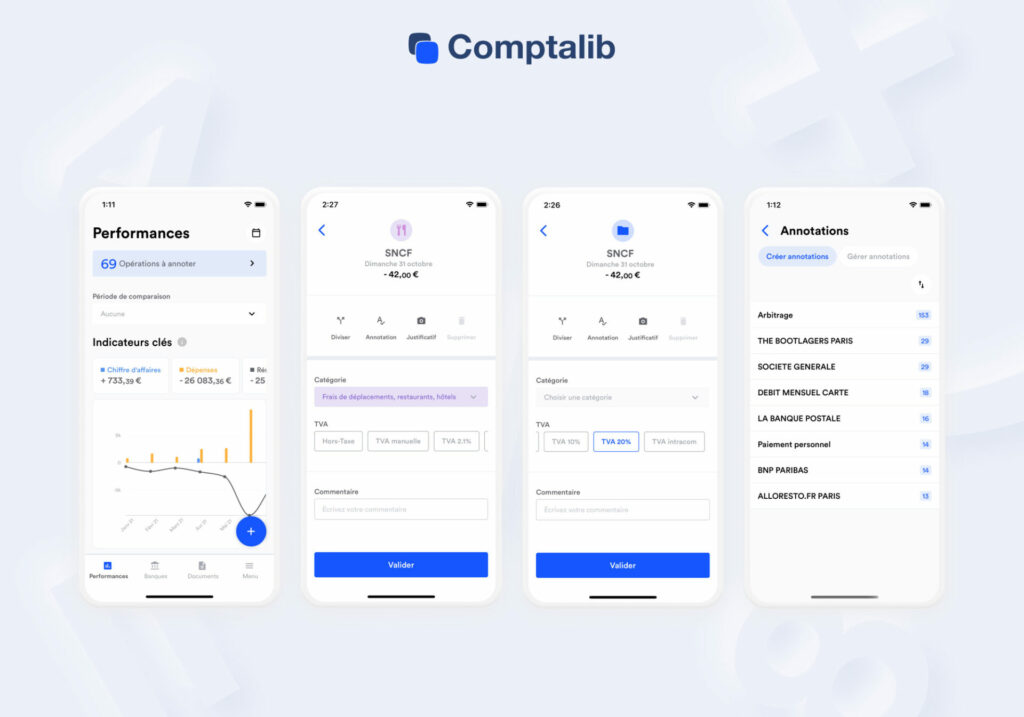

Comptalib, l’application qui simplifie les déclarations de TVA

Que faire en cas d’erreur sur une déclaration de TVA si l’entreprise a oublié de déclarer de la TVA déductible

Si l’entreprise a oublié de déclarer de la TVA déductible, elle devra indiquer le montant sur la ligne 2C « sommes à imputer ». Elle devra indiquer dans le cadre réservé à la correspondance :

- La nature de l’erreur ;

- La déclaration concernée ;

- Les modalités de détermination du complément d’impôt (la base HT et le taux de TVA).

Que faire en cas d’erreur sur une déclaration de TVA si l’entreprise a déclaré trop de TVA déductible

Si l’entreprise a déclaré trop de TVA déductible, elle devra indiquer le montant sur la ligne 15 « TVA antérieurement déduite à reverser ». Il faudra préciser la nature de l’erreur commise et la période concernée dans le cadre réservé à la correspondance.

Cet article sur les pénalités en cas d’erreur dans une déclaration fiscale pourrait vous intéresser.